作为对策略指数部分内容的补充说明,我们选取部分成熟的策略指数进行介绍。这些策略指数主要来源于德意志银行、法兴和标准普尔,所采用的方法主要是选股策略。

1、S&P:STARS策略指数

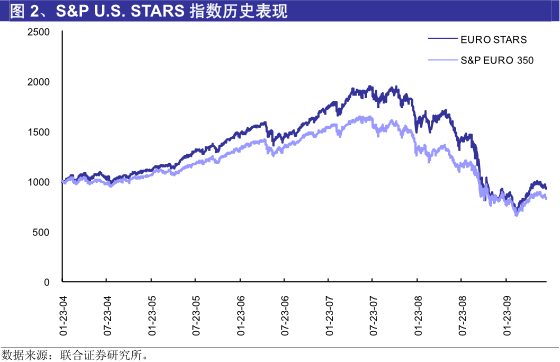

标准普尔STARS(StockAppreciationRankingSystem,股票增值评价系统)是一套股票评级体系。在这套体系上,标准普尔开发了标普STARS系列指数,目前该系列包括S&P美国STARS和S&P欧洲STARS两只策略指数3。我们以标普欧洲STARS指数来说明该策略指数的选样与编制过程。

样本空间:

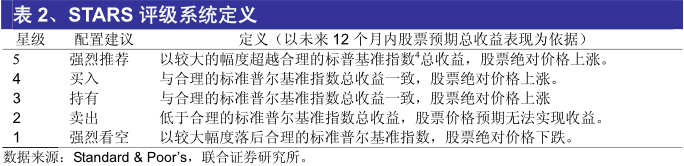

入选的股票为通过STARS排名的欧洲普通股。STARS于2002年起被用于对欧洲股票进行评级。该系统以研究员为主,对样本内普通股在未来12个月内相对于标普欧洲350指数的增值潜力进行主观评价。形成这一套方法的内在投资逻辑被称为“以合理价格增长”。最终的评级结果从5到1,定义如下:

STARS排序的每个结果主要都基于对内在价值的预测,这通常依赖于现金流贴现分析(DCF)以及诸如相对估值和综合模块分析(sum-of-the-partsanalysis)的其他方法。每种方法都有着各自的优点和不足,因此在使用过程中可能分开或联合使用。其他因素在研究员做出其推荐的过程中也有重要作用,比如技术分析和由标准普尔高级经济和投资策略师给出的自上而下的预测结果。

确定指数成分与再平衡策略

按照STARS排序的股票将进一步按照每个月最后一个交易日的自由流通量调整市值超过5亿美元的基本条件进行筛选,最终的指数成分将包括25只股票。入选的股票进一步按照市值排序,优先安排5星股票进入指数。在“计算基准日(ReferenceDate)”如果5星级股票数量不足25只,则纳入市值靠前的4星级股票,以填补5星级股票不足导致的空缺。

指数按月进行再平衡,其目的主要是对排序不能继续列为5星级的股票进行修正,按规则需要剔除的股票将在“再平衡日(Rebalancingdate)”被调出指数成分。通常,“再平衡日”被定义为“计算基准日”后的第5个工作日。

2、SG:WISE策略指数

WISE模型是由SG(法兴)量化研究团队于2000年开发的量化选股模型。构成这一模型的四个字母实际上是WinningInvestmentStrategiesinEquities(股票致胜投资策略)的缩写。自发行以来,基于WISE模型的欧洲股票组合业绩十分理想。我们以SGIWISELong指数来说明其选股与再平衡方法。

样本空间

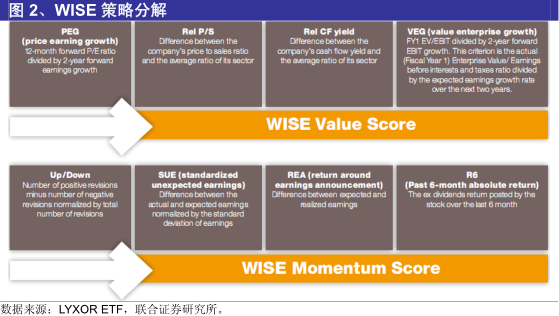

本质上来说,WISE是一个行为金融模型。模型的主体部分利用了投资者的两种认知偏差:1)成长股的估值升水(这也预示着对价值型股票的偏好);2)动量效应(根据实证选择了观测期为3个月的价格动量)。用于刻画这些认知偏差的变量,主要包括PEG、相对市销率(P/S),相对现金流回报率和VEG等价值指标,以及一些动量效应指标。

为了实现组合的高度分散,WISE组合大约持有的200只股票被细分到12个子组合中,股票根据得分被列为10档。评分过程主要基于8个标准(见图2):

指数再平衡

维护WISE模型的团队每个月都会对12个子组合中的一个进行调整,每个字组合中,约有50-60只股票。对这些股票的重新排序将便于甄选出未来12个月最具潜力的股票。在完成再平衡的基础上,组合之间进行等权配置,最终完成指数计算。

3、DB:AlphaControlModel策略指数

德银(DeutscheBank)开发的AlphaControlModel实际上是一个大类资产配置模型。采用这一策略的S&PAlphaControl3指数,提供了对于股票、利率、商品、外汇和现金等资产的敞口,其目标是降低资产之间的相关性,产生不同于传统市场收益结构。

目前标普AlphaControl3系列指数包括欧元全收益指数、欧元超额收益指数、美元全收益指数和美元超额收益指数。我们以美元全收益指数为例进行相应说明。

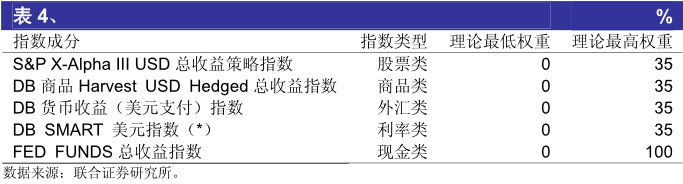

指数样本池(SelectionPool)

按照指数设计方案,每一类资产都事先编制成子指数(sub-indices),随后根据各指数所计算的历史值,采用均值——方差优化的方法对预期收益与风险进行分配。为了保证分散化,指数开发商对每一类资产的权重设置了约束。另外,为了控制波动风险,每一类指数还设置了相应阈值,采用年化波动率目标作为触发值。

权重定制与再平衡

模型在子指数选择的基础上,完成对最优成分权重的识别。子指数本身就是DB向标准普尔定制的策略指数。我们分析其优化的目标应该是在目标波动率(年化)不超过3%的条件下,最大化收益水平。

指数通过设置收益触发和波动率触发器的形式,引入了风险控制措施。比如,当60个工作日的累计指数收益连续三个工作日低于-3%,即确认为收益触发(ReturnTrigger)事件;如果某一子指数(sub-index)或子指数成分的波动率在连续5个工作日中,有三天高于事先确定的水平,则形成波动率触发事件(VolatilityTrigger)。任一条件被触发,指数就将对权重进行再分配。